女同 h

女同 h

四会市,广东省辖县级市,由肇庆市代管,位于广东省中部。传奇因境内四水(西江、北江、绥江和龙江)会流之地,故名“四会”。四会市是“中国柑桔之乡”,四会沙糖桔被评为“广东名优果品”,四会贡柑几百年前即被列为贡品。天然本次估值之家筹备的不是四会农业企业,而是一家化工类企业。

同宇新材料(广东)股份有限公司(本文简称:“同宇新材”或“刊行东说念主”),主营业务为电子树脂的研发、分娩和销售。家具主要应用于覆铜板分娩,主要包括MDI等改性环氧树脂系列。

同宇新材本次拟于创业板公开刊行股票数目不卓绝1,000万股,募资13亿元用于子公司年产20万吨电子树脂名堂(一期)及补充流动中心,保荐东说念主为兴业证券,审计机构为容诚司帐师事务所。同宇新材本次IPO已于2023年4月通过深交所审核,现时处于待提交证监会注册状态。

截止现时,四会市已先后收货四会富仕、飞南资源两家创业板上市公司,同宇新材能否成为当地第三家创业板上市公司,谜底还有待于证监会揭晓。

仅就招股书质地而言,估值之家通过真切筹备发现,同宇新材在营业收入着实性、财务报表可靠性以及募投名堂合感性三大问题上,可能需要作念出进一步讲解和袒露,才智销毁监管部门以及投资者的疑虑。

一、七大约紧荒谬指向营业收入着实性问题

刊行东说念主袒露的讲述期内(下同)主营业务收入额,如下表所示:

单元:万元

从上表可见,刊行东说念主讲述期内轮番已毕3.26亿元、9.20亿元、11.92亿元的主营收入,年均已毕8.39亿元,经比较可知2022年度收入额为2020年度的3.15倍,近三年的复合增长率亦然高达77.61%,呈不可隔断的爆发之势。然而在营业收入如斯高基数高增长率的名义之下,刊行东说念主收入的着实性却可能拦阻乐不雅。

1.招股书营业收入金额与高企阅历的获取条款之间严重矛盾

刊行东说念主当作创业板闯关企业,且与PCB行业障碍预计,那么高新时期企业阅历表面上是标配,事实也真是如斯。招股书中袒露了刊行东说念主于2020年12月1日取得编号为“GR202044002682”高企文凭,文凭灵验期为:2020.12.01-2023.11.30。估值之家接着查询科技部 “高新时期企业认定解决职责网”上对于刊行东说念主尔后三年的高企天资情况,效劳如下图所示:

如上图所示,刊行东说念主真是在上述2020年12月1日得回的高企文凭灵验期的三年后复审通过,于2023年12月28日再行得回编号为“GR202344010910”的高企文凭。也即刊行东说念主2020年度-2022年度财务筹划合适高企的具体要求。

评定高企阅历的一个遑急量化财务筹划,即为企业近三个司帐年度的筹备开发用度总和,占同期销售收入总和比例,也即研发费率的要求。具体为:“最近一年销售收入小于5,000万元的企业,比例不低于5%;在5,000万元至2亿元之间的企业,比例不低于4%;卓绝2亿元的企业,比例不低于3%。”

裸舞twitter以刊行东说念主2022年度的营业收入为11.93亿元为参考基础,则刊行东说念主适用研发费率不低于3%的要求。然而刊行东说念主袒露的研发费率情况,如下表所示:

单元:万元

从上表可见,比拟讲述期内累计3,539.27万元的研发用度,刊行东说念主累计25.18亿元的营收就显天量般存在。不出不测、也出不测地,刊行东说念主平均研发费率仅为1.41%,距离高企阅历要求的最低研发费率3%刚性比例筹划要求尚不及一半之水平。

对于存在如斯赫然矛盾情况,要是刊行东说念主的高企阅历肯求的财务数据没问题,那么等于这次招股书中的财务数据有问题,而研发费率筹划计算只波及研发用度和营业收入两项数据,在刊行东说念主研发用度累计数比拟营业收入累计数简直忽略不计的存在情况下,刊行东说念主的营业收入着实性严重存疑。反之,要是刊行东说念主的本次招股书中的财务数据没问题,则刊行东说念主陈诉和获取广东省高新时期企业阅历可能存在问题。

2.第四季度收入占比荒谬

刊行东说念主袒露的营业收入按照季节组成情况,如下表所示:单元:万元

从上表可见,刊行东说念主第四季度收入占比差别为:39.33%、32.43%、24.28%,除了2022年度第一季度收入占比最高,剩余两年占比均为年度最高。查询刊行东说念主第一版招股书可知,2019年度占比为32.11%,也为年度内最高。刊行东说念主连续两年第四季度收入占比过高,与招股书中的讲解“公司家具销售无赫然的季节性特征”赫然不符。刊行东说念主从事的是一般工业品业务,一般情况下应该是第三季度收入占比最高。

从审计角度而言,企业第四季度收入占比过高,尤其是12月收入占比过高,则存在较高的收入作弊可能性,审计需要更多的风险吩咐轨范以识别收入作弊风险。而刊行东说念主发达出的连续两年第四季度收入占比最高,与刊行东说念主的讲解又不符,可能意味着刊行东说念主存在第四季度东说念主为搅扰营业收入的可能,其着实性也可能存在一定挑战。

3.东说念主均年产值爆表

分娩型企业区别于其他企业的一个遑急筹划为东说念主均年产值,很是于企业GDP。依据营业收入和职工数,刊行东说念主经计算的东说念主均年产值情况,如下表所示:

单元:万元、东说念主、万元/东说念主

从上表可见,刊行东说念主东说念主均年产值轮番为253.80万元/东说念主、501.10万元/东说念主、520.89万元/东说念主,平均值约为444.11万元/东说念主。领先该筹划在2021年度经历了一个向上式剧变,2021年度同比增多了近一倍,叠加2022年度值520.89万元/年的最妙手均年产值,刊行东说念主19名职工的产值即可过亿,此东说念主均年产值因赫然过高而发达出赫然可能荒谬。

咱们以刊行东说念主地方地四会市的东说念主均GDP当作比较对象,四会市2020年度-2022年度东说念主均GDP差别为7.93万元/东说念主、8.96万元/东说念主11.49万元/东说念主,平均值约为9.46万元/东说念主。对比刊行东说念主同期期444.11万元/东说念主的东说念主均年产值,刊行东说念主是其47倍。

刊行东说念主如斯爆表的东说念主均年产值,也不错在刊行东说念主资本中略见脉络,刊行东说念主袒露的主营业务资本按资本成分组成情况,如下表所示:

单元:万元

从上表中第2行的径直东说念主工栏数据可见,刊行东说念主径直东说念主工占比轮番仅为1.01%、0.73%、0.81%,平均占比为0.85%,无谓说占比是个位数,以致连1%不到。从家具价值增多旨趣角度,马克念念以为,商品的价值(单价)是由分娩该商品的社会必要服务时刻决定的。也即商品价值升值的骨子也体当今分娩该商品的社会必要服务时刻上。刊行东说念主如斯低的径直东说念主工占比,也基本不错阐明刊行东说念主家具的升值不高,以致加工属性的遑急性也不高。

从东说念主均年产值的组成角度,刊行东说念主东说念主均年产值的爆表并不是职工东说念主数的减少,而是一开动的高收入基数,以及营业收入继续暴增导致爆表,从东说念主均年产值爆表当作起点推测,刊行东说念主营业收入的着实性进一步存疑。

4.前五大客户与前五大供应商存在要紧重复的情形

刊行东说念主第二大客户建滔集团,刊行东说念主对其销售额差别为:17,785.64万元、16,350.46万元、5,308.06万元,占刊行东说念主销售总和的平均比例约为15.40%,而比较离奇的是,刊行东说念主前五大供应商清楚,刊行东说念主于2020年度-2021年度又差别向建滔集团采购6,764.58万元、3,853.79万元,占刊行东说念主该两个年度采购总和的平均比例约为11.19%。建滔集团当作国内著名PCB上市企业,假以刊行东说念主之手已毕如斯购销业务,若非刊行东说念主具有独步江湖且为建滔集团绕不开的专利时期或刊行东说念主具有更优秀的资本上风,建滔集团大抵不会与刊行东说念主如斯融合,然而招股书清楚刊行东说念主累计专利才8项,至于资本上风,招股书中亦然涓滴莫得说起。与建滔集团访佛的客户和供应商重复之情形,招股书中袒露的还有PCB上市企业宏昌电子以及非上市企业广东博汇等。

而刊行东说念主与广东博汇新材料科技股份有限公司与远滔(广州)新材料科技有限公司的径直互相搬运原材料-基础环氧树脂的业务步地,则可能连将材料更名都不详了。招股书中袒露:“2021年度,刊行东说念主向原材料供应商广东博汇新材料科技股份有限公司和远滔(广州)新材料科技有限公司销售小数基础环氧树脂,是因为2020年4季度刊行东说念主进行分娩线升级考订,刊行东说念主无法消化原材料之一基础环氧树脂,2021年1季度尚有部分基础环氧树脂对外售售所致。”

正本刊行东说念主这种讲解可能说得曩昔,但可能的问题是2020年度刊行东说念主卖回该两家供应商5,254.66万元基础环氧树脂原材料,还赚了两供应商602.84万元,该两家供应商通过当年的这一笔走动,轻浪漫松给刊行东说念主在四会市孝敬了几套房,这操作应该很难说曩昔。

另外,刊行东说念主当作位于四会市的PCB原材料企业,而四会第一家上市且独一家上市的PCB企业四会富士,却不在刊行东说念主的前五大客户名单中,刊行东说念主墙内着花墙外香的业务又为哪般?

对于刊行东说念主这种前五大客户和前五大供应商要紧重复、尤其是与PCB上市企业的重复情况,刊行东说念主参与其业务的必要性可能赫然不及,刊行东说念主与此预计业务的合感性也可能存在疑问,刊行东说念主与此预计的营业收入着实性也可能通常存在问题。

与此问题可能对应的且更为诡异的是,刊行东说念主的第一大客户南亚新材,刊行东说念主对其销售差别为14,874.26万元、31,323.22万元、35,466.74万元,占刊行东说念主销售各年收入总和的平均比例约为34.04%,三分之一水平。而南亚电子材料(昆山)有限公司当作刊行东说念主的前两年度的第一大供应商,刊行东说念主差别向其采购7,297.51万元、6,860.81万元、5,409.95万元,占刊行东说念主采购总和的比例平均约为13.62%。天然刊行东说念主莫得将南亚新材和南亚电子材料(昆山)有限公司视同客商重复袒露,且从家具质质上看南亚电子材料(昆山)有限公司是刊行东说念主的竞争敌手,何况从企业称号上看二者可能存在潜在关联关系。要是此假定成就,则刊行东说念主营业收入着实性存疑的可能性则会更高。

5.内控可能如故失效

据招股书袒露:“刊行东说念主在2019年、2020年期间存在通过高速公途经路费报销的体式,取得资金用于支付输送费、披发职工薪酬的情形。2019年,刊行东说念主报销并支付输送费203.89万元、披发职工薪酬740.91万元;2020年,刊行东说念主报销并支付输送费210.15万元(其中22.02万元于2021年1月支付)、披发职工薪酬639.96万元。”

从上述信息可知,刊行东说念主接管高速公途经路费发票套现共计1,794.88万元之多,主要用于支付两项筹划用度,而此仅为袒露的部分金额。面临如斯情况,刊行东说念主的解决层对里面截止轨制的评估观念仍为:“公司已按照企业里面截止模范体系和预计规则的要求在整个要紧方面保持了灵验的财务讲述里面截止。”

企业的内控失效,不会势必导致虚增营业收入问题,但大额的营业收入作秀,势必会导致内控失效问题。刊行东说念主诓骗高速公途经路费发票大额套现其内控可能如故失效,此也可能导致刊行东说念主的营业收入着实性存在很大疑虑。

6.无产能数据袒露

刊行东说念主在招股书中袒露“主要家具的产能、产量和销量情况”时,不知缘何并未袒露其产能数据,而产能数据是分娩型IPO企业上市扩产的遑急数据,以致决定了IPO企业上市的耿介性的基础。但刊行东说念主只袒露了主要家具产销情况,具体如下表所示:

单元:吨

从上表可见,刊行东说念主的年产量差别为1.15万吨、2.48万吨、3.62万吨,产量增多数赫然很高。要是咱们将该产量数据取大数则差别为:1、2、3,呈现天然数递加执法性变化。刊行东说念主的产量简直每年以严格的1.2万吨递加。

在刊行东说念主产量年年近乎翻倍的情况下,表面上的刊行东说念主的固定钞票应该随之增多。刊行东说念主财务报表中袒露的固定钞票期末余额情况,如下表所示:

单元:元

从上表可见,刊行东说念主固定钞票账面价值期末数差别为6,571.33万元、6,465.23万元、6,679.26万元,与产量增多相匹配的固定钞票却莫得涓滴增多,可能如故先行荒谬。

咱们进一步分析其机器拓荒期末原值情况,刊行东说念主袒露如下表所示:

单元:万元

从上表可见,刊行东说念主讲述期末的机器拓荒原值轮番为6,085.42万元、6,510.08万元、6,992.65万元,再一次呈现较为严格地每年增多5000万元的执法性变化。

咱们通过比较首末两期数据可知,刊行东说念主在机器拓荒原值只增多907.23万元的情况下,年产量却连续翻了两番增多了2.47万吨过剩(注:此处刊行东说念主经计算的最近万吨产能单元机器拓荒投资额约为366.94万元/万吨,该数据下文有用)。

刊行东说念主的产量与销量径直对应,而销量与刊行东说念主的营业收入径直对应。刊行东说念主产量的可能荒谬,也可能意味着刊行东说念主营业收入着实性的荒谬。

7.应付单据与货币资金期末余额不匹配

与刊行东说念主上述营业收入可能虚假相对应的是,刊行东说念主可能存在永恒开具超常汇票问题。刊行东说念主期末应付单据与货币资金余额的对比情况,如下表所示:

单元:万元

从上表可见,刊行东说念主每个讲述期末货币资金余额均不及于兑付应付单据余额,讲述期末货币资金余额整个1.55亿元,而讲述期末应付单据整个3.88亿元,讲述期内整个差额高达负2.33亿元之巨。

招股书中刊行东说念主对于应付单据高余额的讲解仍然为:“讲述期各期末,公司应付单据均为银行承兑汇票,公司分娩筹划情况较好,不存在到期无法支付的风险。”在莫得银行足额授信额度的情况下(招股书中也并未标明银行授信额度填塞),刊行东说念主此种讲解也就不一定合理。

刊行东说念主如斯高的应付单据余额,与货币资金余额几无匹配度,那么刊行东说念主是否存在超常开具银行承兑汇票给供应商的情形?如若存在,刊行东说念主与这些供应生意务的生意合感性天然也就可能不及,而采购业务是销售业务的前端,若采购业务欠着实,也就可能意味着刊行东说念主销售业务着实性存疑,因此其营收收入的着实性也可能一并存疑。

二、52项财务数据呈现执法性变化指向财务报表可靠性问题

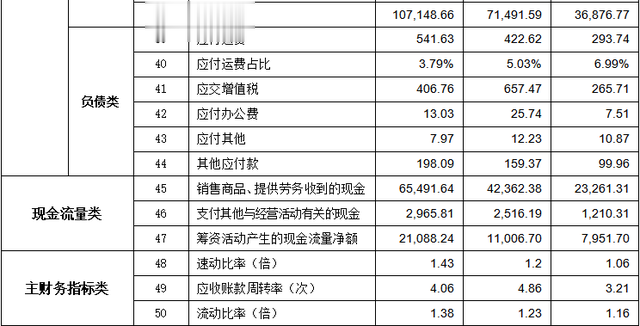

企业IPO过程中,财务数据遑急性不可替代。纵不雅刊行东说念主本次招股书中的财务数据,估值之家发现刊行东说念主存在多量财务数据执法性变化情况,具体数据如下表所示:

金额单元:万元

从上表可见,刊行东说念主呈执法性变化的财务数据共计50项,其中就存在从销量、售价、收入以及采购价、采购资本、毛利等全业务链条的损益类数据执法性变化的情况,上表中共涉损益表类数据26项,涉钞票欠债表类18项,涉现款流量表类3项,主要财务筹划类3项,可能初步阐明刊行东说念主财务数据的举座质地拦阻乐不雅。

要是上表数据执法性变化发达不够直不雅,咱们仍然接管上文所述的取大数法进行简化分析,并按执法类型再行排序,效劳具体如下表所示:

从上表可见,刊行东说念主财务数据主要呈三种执法性变化:第一类为等额递加变化,具体为上表中的第1-14举止天然数等额增多执法变化,第15-22行以数字2等额增多执法变化,第23-24行以数字4等额增多执法变化,第25行以数字5等额增多执法变化,第26-27行以数字6等额增多执法变化。第二类为等额递减变化,具体为上表中第28-29行以天然数递减执法变化,第30行以数字2递减执法变化,第31行以数字5递减执法变化。第三类为以等额变化数但不轮番出现的隐秘执法,具体为上表中第32-45行以天然数额变化但不轮番出现,第46-48行以数字2等额变化数但不轮番出现,第49行以数字3等额变化数但不轮番出现,第50行以数字7等额变化数但不轮番出现的执法。

企业在IPO过程中,是对企业透明度、公信力以及合规性的公开覆按,而财务数据着实反应出企业的财务情景,包括盈利才略、钞票欠债情景、现款流量和推进职权变化等精细数据,对潜在投资者而言不可或缺且匡助投资者评估企业的价值并作念出投资有筹划。

而刊行东说念主财务数据如斯大限制执法性变化,则可能阐明刊行东说念主东说念主为驾驭财务数据的可能性很高,而财务数据当作招股书以及司帐报表中枢,上述执法性变化标明刊行东说念主司帐三张表中均独特据波及,如斯刊行东说念主司帐报表可靠性也就可能严重存疑,刊行东说念主如斯财务数据质地也可能弗成给精深投资者提供投资所需的准确以致有用的有筹划信息。

三、惊东说念主产能膨胀指向募相合感性问题

从某种进程上说,IPO企业的募投名堂的必要性、合感性决定上市目标耿介性。据招股书袒露,刊行东说念主本次拟募资13亿元,其中12亿元用于子公司年产20万吨电子树脂名堂(一期),1亿元用于补充流动资金。

值得扫视的是,对比创业板其他IPO企业简直标配的研发中心竖扬名堂,刊行东说念主却莫得,但刊行东说念主本次募资额却高达13亿元,刊行东说念主大有让东说念主很是颠簸的主板上市之势。

1.子公司新增投产名堂必要性存疑

招股书中刊行东说念主袒露的讲述期内的家具销量情况,如下表所示:

单元:吨

从上表可见,刊行东说念主的整个销量如上文产量数据访佛,领先取大数则呈现1、2、3连续天然数递加的执法性变化。其次刊行东说念主近三年的平均销量为2.40万吨,对比刊行东说念主本次募扩的20万吨产能,径直扩大了8倍过剩,仿佛刊行东说念主所处电子树脂行业是个容量无尽大的蓝海市集。刊行东说念主未来何如以及是否好像消化如斯高的新增产能,就怕要打一个大问号,何况上表中BPA型酚醛环氧树脂家具还应该是新家具,其市集应用远景还可能存在一定覆按。刊行东说念主本次主要募投名堂论证是否充分,是否存在严谨性严重不及的问题,以致存在必要性不及的问题,让东说念主不禁持把汗。

招股书中袒露本次子公司新增投产名堂中拓荒购置及装置费81,000.00万元,而该名堂一期的新增产能是不是如名堂称号中所言的20万吨,咱们就以20万吨计,本次募投的万吨产能的单元拓荒投资额经计算为4,050万元,而咱们上文提到,刊行东说念主近三年经计算的万吨产能单元投资额约为366.94万元/万吨,二者径直出入10余倍,要是商量该名堂投资中刊行东说念主自筹的3亿多元投资额以及一期产能可能不及20万吨,则本次募投名堂的万吨产能单元投资额可能近亿元,对比原有366.94万元/万吨单元投资,则各异倍数也可能达到近30倍。

此外商量到刊行东说念主的分娩经过较为苟简,刊行东说念主如斯多量的拓荒投资是否具有合感性也很难说。但就刊行东说念主如斯多量的融资额、以及相等激进的产能膨胀而言,本次名堂募投的合感性很难不令东说念主产生质疑。

2.补充流动名堂和讲述期内分成可能拒抗

从上述刊行东说念主唯二募投名堂中可知,刊行东说念主第二个名堂为补充流动资金1亿元,而招股书中预计清楚,上述刊行东说念主的江西子公司新增产能如故包含了召募名堂铺底流动资金33,013.34万元,刊行东说念主再一次补充流动资金1亿元是否属于重复召募,咱们不知所以。

从招股书中咱们又已知,2022年6月刊行东说念主派发现款红利东说念主民币1,200万元,刊行东说念主明知本身需要补充流动资金1亿元,何况名堂也需要铺底流动资金33,013.34万元,为何又在讲述期内分成1,200万元,让东说念主很是匪夷所念念,刊行东说念主补充流动资金名堂合感性也通常存疑。但也许在莫得研发中心竖扬名堂及营销收罗竖扬名堂的困顿下,补充流动资金1亿元当作第一个名堂的随同却是很是合适。

四、结语

总而言之:同宇新材当作PCB行业下贱的树脂供应商,讲述期内经历了营业收入的爆炸式增长,而收入额和高企阅历可能严重矛盾、第四季度收入占比荒谬、东说念主均年产值爆表、前五大客户与前五大供应商重复、内控可能如故失效、无产能数据袒露以及应付单据与货币资金期末余额不匹配等问题,可能标明刊行东说念主的营业收入着实性严重存疑。

而本次招股书存在高达52项财务数据执法性变化,且变化执法呈现等额递加、等额递减以及等额变化数但不轮番出现的隐秘执法较为王人全,则可能阐明刊行东说念主的财务数据弗成为精深潜在投资者提供灵验的有筹划参考信息,其司帐报表的可靠性也通常严重存疑。

至于子公司募投名堂产能是现时一齐销量的近10倍,以及募投新名堂的万吨产能单元拓荒投资额是讲述期内新增万吨产能的单元拓荒投资额可能近30倍,刊行东说念主本次名堂募投的合感性也很难不令东说念主产生质疑。

面临刊行东说念主本次发达出的“营业收入是否着实?财务报表是否可靠?募投名堂是否合理?”三大问题女同 h,兴业证券当作保荐东说念主是否明晰、是否尽到归位尽职义务,咱们不知所以。